Sobre a tributação do produtor rural, conheça os tributos que devem ser pagos e os regimes que podem ser adotados pelo seu negócio.

Você já parou para pensar em quantos e quais são os tributos que você paga? Para ter uma atividade rural bem sucedida, você sabe que o conhecimento sobre os tributos e o regime tributário é fundamental. A atividade rural possui um tratamento diferenciado na legislação brasileira, e você pode exercer sua atividade como pessoa física ou jurídica.

A escolha do melhor regime tributário impacta diretamente nos resultados do seu negócio. Neste artigo, você saberá quais tributos deve pagar e qual o melhor regime de tributação para os negócios da sua fazenda. Confira a seguir!

1. ITR (Imposto Sobre a Propriedade Territorial Rural)

O ITR é um imposto federal anual. Ele é obrigatório para:

- pessoas físicas proprietárias;

- pessoas jurídicas proprietárias;

- titulares de domínio útil;

- pessoas possuidoras de qualquer título de imóvel rural, inclusive posse por usucapião.

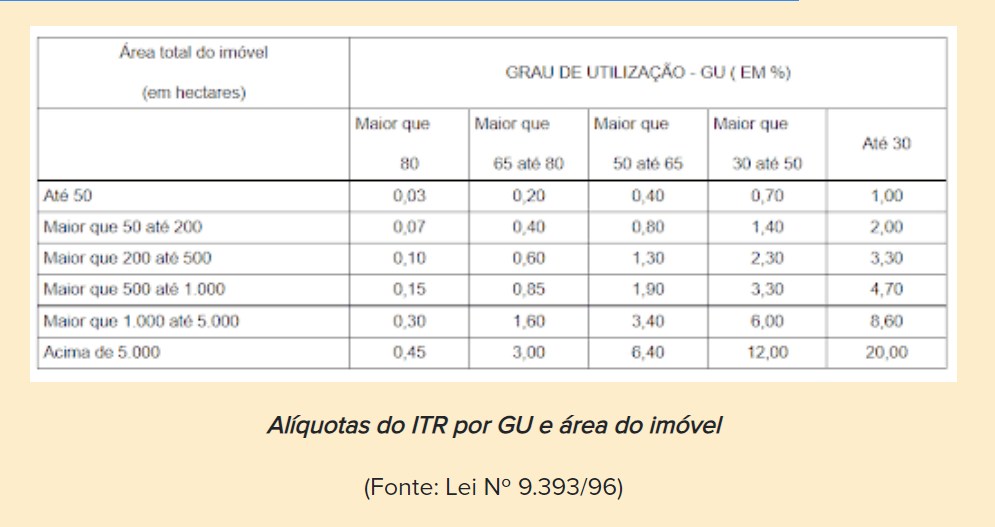

A alíquota do imposto considera a área total do imóvel e o GU (grau de utilização). Quanto maior o tamanho da terra, maior o imposto a ser pago.

Quanto maior o GU da terra para atividades de agricultura e pecuária, menor o imposto a ser pago.

São excluídos do cálculo do ITR:

- terras com algum tipo de proteção ambiental e cobertas por florestas;

- proprietários de pequenas glebas rurais (de até 30 hectares), desde que não tenham outro imóvel rural ou urbano;

- propriedades de instituições sem fins lucrativos de educação e assistência social.

O pagamento do imposto deve ser feito até o último dia útil do mês para a entrega da DITR (Declaração do Imposto sobre a Propriedade Territorial Rural).

Em 2021, a data limite foi 30 de setembro, com multa de 1% ao mês se o pagamento ocorrer após o prazo.

A quantia pode ser paga em até quatro parcelas mensais, desde que o valor de cada uma não seja inferior a R$50. O ITR menor que R$100 deve ser pago em quota única.

2. ICMS (Imposto Sobre Circulação de Mercadorias e Serviços)

O ICMS é o imposto de competência dos Estados, que incide sobre as operações relativas à circulação das mercadorias.

Portanto, são contribuintes do ICMS tanto o produtor rural pessoa física quanto o produtor rural pessoa jurídica.

Este imposto é disciplinado pelo Art. 155, inciso II, da Constituição Federal e pela Lei Complementar Nº 87/96.

Por se tratar de um imposto de competência estadual, as alíquotas do ICMS podem variar. Verifique a legislação do seu estado!

O ICMS possui alíquota diferente para as operações internas (deve ser verificada na legislação estadual) e para as operações interestaduais, que serão:

- se você vender para os estados de Minas Gerais, Paraná, Rio de Janeiro, Rio Grande do Sul, Santa Catarina ou São Paulo: 12%;

- se você vender para os demais estados e o Distrito Federal: 7%;

- nas operações com mercadorias importadas com similar nacional ou nacionais com mais de 40% de conteúdo de importação: 4%.

É importante ressaltar que os produtos vindos da atividade rural geralmente possuem previsão de benefício fiscal nos estados. Por isso, é essencial verificar qual a tributação se aplica ao produto que você está comercializando.

3. Funrural

O Funrural é a contribuição previdenciária da atividade rural. Ela é obrigatória, e deve ser feita em cima da folha de pagamento ou sobre a receita bruta da comercialização de produtos rurais.

É obrigatório para todos os produtores (pessoa física e jurídica). É parecido com o INSS, mas voltado para os trabalhadores rurais.

Sobre a receita bruta da comercialização de produtos rurais:

Produtor rural pessoa física

- 1,2% destinado para o INSS Patronal;

- 0,1% para o RAT (Riscos Ambientais do Trabalho);

- 0,2% para o Senar (Serviço Nacional de Aprendizagem Rural).

Produtor rural pessoa jurídica

- 1,7% destinado para o INSS Patronal;

- 0,1% para o RAT (Riscos Ambientais do Trabalho);

- 0,25% para o Senar (Serviço Nacional de Aprendizagem Rural).

É importante comentar que esse valor recolhido sobre a receita bruta se trata de INSS patronal e não influencia na aposentadoria.

Portanto, deve haver mais recolhimento do INSS individual ou sobre a folha do empregado quando se falar em contribuição para a aposentadoria.

O segundo tipo é o imposto sobre a folha de pagamento, descontado automaticamente. Em 2021, a alíquota nessa modalidade gira em torno de 23%.

Para determinar o mais vantajoso, faça uma projeção das suas vendas e veja se o valor do imposto será maior ou menor que o valor pago sobre a folha de pagamentos.

Só assim será possível decidir pelo melhor modelo de contribuição.

4. IRPF (Imposto de Renda Pessoa Física)

Os produtores rurais podem ser tributados pelo imposto de renda como pessoa física, conforme o Decreto 9.580/2018.

O resultado da exploração da atividade rural deve ser apurado pela escrituração do livro caixa com todas as receitas, despesas e investimentos.

A alíquota do IRPF varia entre 7,5% e 27,5% conforme o valor da receita.

Se você não apresentar o livro caixa do seu negócio com todas as informações, será aplicada a alíquota de 20% sobre a receita bruta.

O resultado também pode ser apurado da forma presumida. Neste caso, a alíquota fica limitada a 20% da receita bruta. Além disso, ao optar por esse tipo de tributação, os prejuízos não podem ser totalmente compensados.

Para gerir seu negócio o melhor possível, você deve ter todas as informações contábeis organizadas no livro-caixa.

Você pode gerar esse documento com a ajuda do software Aegro.

Conforme você faz a gestão financeira da fazenda, o Aegro alimenta seu livro caixa digital de maneira automática. Bastam alguns cliques para gerar o arquivo final que deve ser entregue à Receita!

4.1 Tributação do produtor rural pessoa jurídica

A diferença entre o produtor pessoa física para o produtor pessoa jurídica está, principalmente, na alíquota de impostos pagos por cada um deles.

Além dos tributos já mencionados, a pessoa jurídica está sujeita à contribuição do IRPJ, CSLL, PIS e Cofins.

A tributação da pessoa jurídica pode ser calculada de três formas diferentes, observando o regime que a empresa rural está enquadrada. A tributação pode ser feita pelo Simples Nacional, Lucro Real ou Lucro Presumido.

Veja mais sobre cada um deles em seguida.

Simples Nacional

O Simples Nacional é um sistema tributário simplificado. Conforme a Lei Complementar 123/2006 podem ser enquadradas nesse sistema:

- microempresas com receita bruta igual ou inferior a R$ 360.000;

- empresas de pequeno porte, com receita bruta entre R$ 360.000 e R$ 4.800.000.

Nesse regime, o recolhimento mensal do IRPJ, CSLL, Cofins, PIS/Pasep e ICMS é feito pelo pagamento de uma guia única.

Lucro Real

O Lucro Real é obtido pelo resultado contábil da empresa rural.

Nesse caso, fique de olho, porque após a apuração do lucro contábil, é preciso fazer ajustes com adições e exclusões para se chegar ao lucro real.

Lucro Presumido

Conforme a Lei Nº 12.814/2003, no regime de Lucro Presumido, se enquadram as empresas que não são obrigadas ao Lucro Real e tenham receita bruta anual de até R$ 78 milhões.

A lei atribui um percentual de lucro, que no caso da atividade rural é de 8%. Sobre este valor, incidirão as alíquotas dos tributos.

- Conheça Snowman, o campeão de 80 dólares que encantou os Estados Unidos no salto

- Morre Mateus Paranhos, cientista que humanizou a pecuária brasileira

- Brics terá declarações de IA, doenças socialmente determinadas e clima

- Conheça o Greyman, um cruzamento que virou ouro na pecuária de corte tropical

- Conheça as melhores raças de búfalos seja para produzir leite e ou carne

Conclusão

Neste artigo, você viu mais detalhes de como é feita a tributação do produtor rural pessoa física e jurídica. Para gerir seu negócio de forma eficiente, é importante ter todas as informações contábeis organizadas no livro-caixa.

Esse documento vai te auxiliar na apuração da receita bruta e na escolha do melhor regime tributário. Organizar essas informações é um tanto trabalhoso. Entretanto, hoje contamos com ferramentas que facilitam e agilizam o trabalho. Isso permite análises mais precisas para a sua tomada de decisão.

Adaptado do Aegro